Mehrere CHF 100.- jährlich einsparen

Diplomierte Fachleute

Kostenlose Beratung inkl.

FINMA registriert

So schnell und einfach geht’s

Formular ausfüllen

Sie füllen das Online-Formular mit Ihren wichtigen Eckdaten aus und senden diese ab.

Kostenlose Beratung

Anschliessend erhalten Sie eine kostenlose Erstberatung von unseren Steuerexperten.

Unterlagen einsenden

Sie übergeben Ihre Steuer-Unterlagen an uns. Ob bei einem persönlichen Termin oder per Post.

Fertige Steuererklärung

Ihre Steuererklärung wird fach- und fristgerecht ausgefüllt, mit der Berücksichtigung aller Abzüge.

Warum die Steuererklärung ausfüllen lassen?

Alle Jahre wieder stellt die Steuererklärung die Nerven der Schweizer Bürger zur Probe. Für viele ist diese Aufgabe mit viel Mühe und Zeit verbunden. Vielen ist es unklar, welche Beträge man generell von den Steuern abziehen kann. Auch ob die richtigen Felder ausgefüllt und die nötigen Belege beigelegt wurden, ist oft nicht ganz klar.

Für viele Menschen wird das Ausfüllen der Steuererklärung zunehmend zur Belastung. Deshalb bieten wir unsere Unterstützung zu einem günstigen und gerechten Preis an. Wir nehmen Ihnen diese Last ab. Ausserdem kennen wir alle relevanten Abzüge, damit Sie das Maximum an Steuerersparnis erzielen können.

Die Steuererklärung ausfüllen lassen – einfach, schnell und sicher.

Unsere Experten übernehmen die komplette Abwicklung für Sie und zeigen Ihnen, wo Sie Steuern sparen können.

» Jetzt Steuererklärung ausfüllen lassen

Max. Sparpotential

Mit unserem günstigen Angebot ermöglichen wir es Ihnen, ein maximales Steuerersparnis, durch die richtigen Abzüge, zu erzielen.

Einhaltung der Abgabefrist

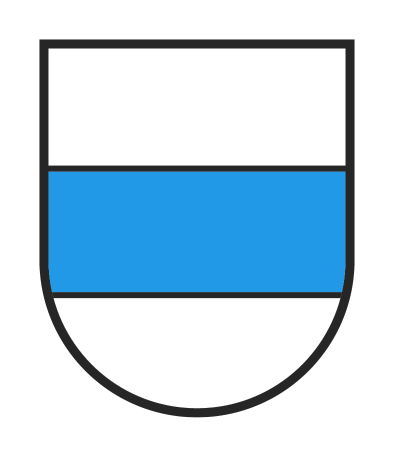

Durch regelmässige Aktualisierung aller Vorschriften und Abgabefristen der Kantone sind wir stets auf dem neusten Stand.

Steuer-Experten

Ihre Steuererklärung liegt bei unseren top ausgebildeten Steuerberatern in besten und sichersten Händen.

Aus diesen Gründen die Steuern ausfüllen lassen

-

Transparenz

Die Steuererklärung ist ein sensibles Thema. Daher legen wir stets alles offen und schätzen den ehrlichen Austausch

-

Vorsicht

Durch technische Lösungen und fachgerechtem Umgang mit den Steuerunterlagen, garantieren wir höchste Sorgfalt bei der Verarbeitung.

-

Abgabefrist

Sobald wir Ihre Steuerunterlagen entgegennehmen, verlängern wir automatisch die Abgabefrist. So bleibt genug Zeit übrig, die Steuererklärung ordentlich auszufüllen.

-

Sicherheit

Vom Absenden des Formulars, bis hin zum E-Mail-Verkehr, ist bei uns alles per SSL-Verschlüsselung geschützt.

Unsere Preise & Leistungen

Schüler/Student

CHF 35.-

inkl. MwSt- max. Lohnsumme 20’000

- 1x Steuererklärung

- Hol- und Bringservice

- Beratung und Besprechung

- Fristverlängerung

- Sparpotential Berechnung

- Berücksichtigung aller Abzüge

Einzelperson

CHF 99.-

inkl. MwSt- 1x Steuererklärung

- Hol- und Bringservice

- Beratung und Besprechung

- Fristverlängerung

- Sparpotential Berechnung

- Berücksichtigung aller Abzüge

Ehepaare (2x)

CHF 149.-

inkl. MwSt- 1x Steuererklärung; Für Ehepartner

- Hol- und Bringservice

- Beratung und Besprechung

- Fristverlängerung

- Sparpotential Berechnung

- Berücksichtigung aller Abzüge

ImmobilienZusatzleistung

CHF 65.-

inkl. MwSt- 1x Liegenschaft

- Auflistung der Liegenschaft

- Berechnung der Renovationen

- Deklaration

ErbschaftZusatzleistung

CHF 65.-

inkl. MwSt- Unverteilte Erbschaft

- Verteilte Erbschaft

- Deklaration

Express 72hZusatzleistung

CHF 100.-

inkl. MwSt- Priorisierte Bearbeitung

- Fertig innert 72 Arbeitsstunden

(ab vollständigen Unterlagen) - Sorgfältige Prüfung

- Alle Abzüge berücksichtigt

- Ideal bei knappen Fristen

Zahlungsmöglichkeiten

Der Steuermacher

Magazin

Unsere Dienstleistung kurz erklärt

Die Steuererklärung ausfüllen lassen? Warum ist das sinvoll

Wenn Sie sich fragen, wie Sie Ihre Steuererklärung ausfüllen sollen, sind Sie bei uns genau richtig. Unser Team aus Steuerexperten hilft Ihnen, Ihre Steuererklärung schnell und unkompliziert auszufüllen. So müssen Sie sich darum keine Sorgen mehr machen.

Lassen Sie Ihre Steuererklärung von uns ausfüllen. Sie können sich darauf verlassen, dass diese dann vollständig und fehlerfrei erledigt wird. Sie müssen sich um nichts kümmern – wir übernehmen alles für Sie. Wir sorgen dafür, dass Sie Ihre Steuern pünktlich und ohne Stress abgeben können.

Unser Team besteht aus erfahrenen Steuerexperten, die wissen, wie man Steuererklärungen schnell und effizient ausfüllt. Unser Team bleibt bei steuerlichen Regeln und Gesetzen immer auf dem neuesten Stand. So können wir sicherstellen, dass Ihre Steuererklärung immer korrekt und vollständig ist.

Mit unserem Service können Sie sich auf das konzentrieren, was wirklich wichtig ist: Ihr Unternehmen oder Ihre Familie. Lassen Sie uns Ihre Steuererklärung ausfüllen, damit Sie sich keine Gedanken mehr darüber machen müssen. Kontaktieren Sie uns noch heute, um mehr zu erfahren und um Ihre Steuererklärung in professionelle Hände zu verlassen.

Die Abgabefrist der Steuererklärung

Die Steuererklärung ist ein wichtiger Bestandteil des Finanzamtsprozesses. Über die Steuererklärung teilen Sie dem Steueramt Ihre Einkünfte und Ausgaben mit. So kann Ihre Steuerschuld oder eine eventuelle Rückerstattung berechnet werden.

Die Abgabefrist für die Steuererklärung ist in der Regel der 31. März des Folgejahres. Es ist wichtig, dass Sie die Steuererklärung innerhalb dieser Frist einreichen, um Säumniszuschläge und eventuelle Strafen zu vermeiden.

Falls Sie Unterstützung bei der Erstellung Ihrer Steuererklärung benötigen, können Sie sich an unsere Steuerexperten wenden. Auf unserer Seite bieten wir Ihnen umfassende Informationen und Tipps zur Steuererklärung, damit Sie Ihre Abgabepflicht erfüllen können. Wir informieren Sie gerne über die Steuererklärung Abgabefrist und alles, was Sie dazu wissen müssen.

Die Fristverlängerung

Die Abgabefrist rückt näher und Sie haben noch nicht alle Unterlagen beisammen? Dann können Sie die Frist ganz einfach verlängern. Eine Möglichkeit besteht darin, einen Antrag auf Steuerverlängerung bei der zuständigen Steuerbehörde zu stellen – online oder per Post.

Nutzen Sie die zusätzliche Zeit, um Ihre Steuererklärung richtig auszufüllen und professionell vorbereiten zu lassen. So stellen Sie sicher, dass keine wichtigen Abzüge übersehen werden und Ihre Steuererklärung korrekt und fristgerecht eingereicht wird.

Um einen Antrag auf Steuerverlängerung stellen zu können, müssen Sie bestimmte Voraussetzungen erfüllen. Zunächst müssen Sie darlegen, warum Sie die Steuerfrist verlängern möchten. Es kann verschiedene Gründe dafür geben. Vielleicht warten Sie noch auf wichtige Unterlagen, waren krank oder befinden sich in einer schwierigen Lebenslage.

Wichtig ist, dass der Antrag rechtzeitig gestellt wird. In der Regel müssen Sie den Antrag spätestens einen Monat vor Ablauf der Steuerfrist einreichen. Wenn der Antrag später eingeht, besteht die Gefahr, dass er abgelehnt wird.

Nachdem Sie den Antrag gestellt haben, wird die Steuerbehörde über Ihren Antrag entscheiden. Wenn der Antrag bewilligt wird, erhalten Sie eine neue Steuerfrist, die länger ist als die ursprüngliche Frist. Nutzen Sie diese zusätzliche Zeit sinnvoll – zum Beispiel, um Ihre Steuererklärung ausfüllen lassen und optimal vorbereiten zu lassen. Beachten Sie jedoch, dass eine Steuerverlängerung in der Regel nur einmal gewährt wird. Wenn Sie die neue Frist nicht einhalten, kann es zu finanziellen Strafen kommen.

Um Ihre Chancen auf eine erfolgreiche Steuerverlängerung zu erhöhen, sollten Sie den Antrag möglichst früh stellen und sorgfältig begründen. Zudem empfiehlt es sich, alle Unterlagen gründlich vorzubereiten

Kanton | Fristen für Privatpersonen | Fristen für Juristische Personen |

Aargau | Untersch. je nach Gemeinde | Ordentliche Frist: 30.06. Maximale Verlängerung: individuell |

Appenzell Ausserrhoden | Ordentliche Frist: 31.03. Maximale Verlängerung: 31.12. Zusätzliche Verlängerung: mit Gesuch | Ordentliche Frist: 30.06. Maximale Verlängerung: 31.12. Zusätzliche Verlängerung: mit Gesuch |

Appenzell | Ordentliche Frist: 30.04. Maximale Verlängerung: 30.11. | Ordentliche Frist: 31.05. Maximale Verlängerung: 30.11. |

Basel- | Ordentliche Frist: 31.03. Maximale Verlängerung: 30.09. Zusätzliche Verlängerung: mit Gesuch | Ordentliche Frist: 30.06. Maximale Verlängerung: 31.12. Zusätzliche Verlängerung: mit Gesuch |

Basel-Stadt | Ordentliche Frist: 31.03. Maximale Verlängerung: 31.12. Zusätzliche Verlängerung: mit Gesuch | Ordentliche Frist: 30.06. Maximale Verlängerung: 31.12. Zusätzliche Verlängerung: mit Gesuch |

Bern | Ordentliche Frist: 15.03. Maximale Verlängerung: 15.11. | Ordentliche Frist: 31.07. Maximale Verlängerung: 15.11. |

Freiburg | Ordentliche Frist: 31.03. Maximale Verlängerung: 15.12. | variiert nach Unternehmensform |

Glarus | Ordentliche Frist: 31.03. Maximale Verlängerung: 30.09. Zusätzliche Verlängerung: mit Gesuch | Ordentliche Frist: 30.06. Maximale Verlängerung: 31.12. Zusätzliche Verlängerung: mit Gesuch |

Graubünden | Ordentliche Frist: 31.03. Maximale Verlängerung: 30.09. | Ordentliche Frist: 30.09. Maximale Verlängerung: je nach Gemeinde |

Luzern | Ordentliche Frist: 31.03. Maximale Verlängerung: 31.08. | Ordentliche Frist: 31.08. Maximale Verlängerung: 31.12. |

Nidwalden | Ordentliche Frist: 31.03. Maximale Verlängerung: 30.09. Zusätzliche Verlängerung: mit Gesuch | Ordentliche Frist: 30.06. Maximale Verlängerung: individuell |

Obwalden | Ordentliche Frist: 30.04. Maximale Verlängerung: 31.12. Zusätzliche Verlängerung: mit Gesuch | Ordentliche Frist: 30.06. Maximale Verlängerung: 31.03. Zusätzliche Verlängerung: mit Gesuch |

Schaffhausen | Ordentliche Frist: 31.03. Maximale Verlängerung: 30.11. Zusätzliche Verlängerung: mit Gesuch | Ordentliche Frist: 30.09. Maximale Verlängerung: 31.12. Zusätzliche Verlängerung: mit Gesuch |

Schwyz | Ordentliche Frist: 31.03. Maximale Verlängerung: 31.12. | Ordentliche Frist: 31.07. Maximale Verlängerung: 31.12. |

Solothurn | Ordentliche Frist: 31.03. Maximale Verlängerung: 30.11. | Ordentliche Frist: 30.06. Maximale Verlängerung: 30.11. |

St. Gallen | Ordentliche Frist: 31.03. Maximale Verlängerung: individuell | Ordentliche Frist: 30.06. Maximale Verlängerung: 31.12. Zusätzliche Verlängerung: mit Gesuch |

Thurgau | Ordentliche Frist: | Ordentliche Frist: 30.06. Maximale Verlängerung: 31.10. Zusätzliche Verlängerung: mit Gesuch |

Uri | Ordentliche Frist: 31.03. Maximale Verlängerung: 30.09. | Ordentliche Frist: 30.06. Maximale Verlängerung: 31.12. |

Wallis | Ordentliche Frist: 31.03. Maximale Verlängerung: individuell | Ordentliche Frist: 30.06. Maximale Verlängerung: 31.10. Zusätzliche Verlängerung: mit Gesuch |

Zug | Ordentliche Frist: 30.04. Maximale Verlängerung: 31.12. Zusätzliche Verlängerung: mit Gesuch | Ordentliche Frist: 30.09. Maximale Verlängerung: 31.03. Zusätzliche Verlängerung: mit Gesuch |

Zürich | Ordentliche Frist: 31.03. Maximale Verlängerung: 30. 11. | Ordentliche Frist: 30.09. Maximale Verlängerung: 30.11. |

Tipps und Tricks für die Steuererklärung

Die Steuererklärung für die Schweiz 2024 ist wieder fällig. Viele Steuerzahler fragen sich, was genau sie dieses Jahr angeben müssen. In unserem Artikel geben wir Ihnen hilfreiche Steuertipps und -tricks, die Sie bei Ihrer Steuererklärung berücksichtigen sollten – insbesondere dann, wenn Sie Ihre Steuererklärung ausfüllen lassen und das Beste aus Ihren Abzügen herausholen möchten.

1. Kosten für den Weg zur Arbeit

Kosten für den Weg zur Arbeit können von der Steuer abgesetzt werden, wenn öffentliche Verkehrsmittel (ÖV), das Auto oder das Velo benutzt werden. Bei diesem Abzug sind einige Details zu beachten – etwa wie oft Sie zur Arbeit fahren und welches Verkehrsmittel Sie nutzen. Wenn Sie Ihre Steuererklärung ausfüllen lassen, sollten Sie darauf achten, dass der Betrag innerhalb einer bestimmten Grenze liegt (Höchstbetrag von 3000 Schweizer Franken).

2. Zusatzkosten und Berufsauslagen

Alle beruflichen Ausgaben können bei der Steuer geltend gemacht werden. Beispiele für Berufsauslagen sind: Arbeitskleidung, Transportmittel wie Bahntickets oder auch Strom, den Sie im Homeoffice verbrauchen. Solche Kosten können steuerlich geltend gemacht werden.

Bis zu einem Maximalbetrag von 4000 Franken können Berufsauslagen auch ohne spezielle Nachweise steuerlich abgezogen werden. Dabei kann von drei Prozent der direkten Bundessteuer vom Nettolohn ausgegangen werden. Berufliche Zusatzkosten über den Pauschalbetrag hinaus sind ebenfalls abziehbar – vorausgesetzt, Sie können diese mit Nachweisen belegen.

3. Pensionskasse Säule 3a / Vorsorgekosten

Das Schweizer Steuersystem ist äusserst wettbewerbsfähig, wobei vor allem die Säule 3a eine wichtige Rolle spielt. Einzahlungen in die Säule 3a können bis zu einem festgelegten Maximalbetrag von der Einkommenssteuer abgezogen werden. Dieser Höchstbetrag liegt bei etwa 7’056 CHF für Angestellte und bei rund 35’280 CHF für Selbstständige ohne Pensionskasse.

Tipp: Der Maximalbetrag sollte jedes Jahr in die Säule 3a eingezahlt werden. Die entsprechend eingezahlten Beträge lohnen sich dann gleich doppelt. So steht nicht nur mehr Vermögen im Alter zur Verfügung, sondern auch die aufgebrachte Steuerlast lässt sich so ideal minimieren.

Wenn Sie mehr über die Abzüge und Regeln der Säule 3a erfahren möchten, hilft Ihnen Ihr Schweizer Steuerberater gerne weiter. Dieser gibt Auskunft, wie Sie durch die eingezahlten Beträge bei der Steuererklärung sparen können.

4. Pensionskasse Säule 2 / Vorsorgekosten

Die zweite Säule des Rentenfonds besteht aus Zahlungen, die bei der Steuer geltend gemacht werden können – insbesondere, wenn Sie Ihre Steuererklärung ausfüllen lassen und alle relevanten Beiträge korrekt erfassen.

Freiwillige Beiträge zur Schliessung von Vorsorgelücken können bei der Steuer geltend gemacht werden. Durch sogenannte Ratenzahlungspläne lässt sich damit Steuern sparen – und wer seine Steuererklärung ausfüllen lassen möchte, profitiert von einer professionellen Berechnung der abzugsfähigen Beträge.

Die Höhe der erlaubten Beträge hängt davon ab, wie viel über mehrere Jahre hinweg einbezahlt wurde. Neue Höchstbeträge gelten nur bei der Eröffnung neuer Konten – nicht bei bestehenden. Wie hoch der maximale Betrag ist, steht im Pensionskassenausweis. Alternativ hilft Ihnen auch Ihr Steuerberater oder die zuständige Steuerbehörde weiter.

5. Prämien der Unfallversicherung, Lebensversicherung und Krankenversicherung

Prämien für die Lebensversicherung, Unfallversicherung und Krankenversicherung können bei der Steuer geltend gemacht werden. Hierbei werden die Prämien der Krankenkasse indirekt per Pauschalabzug steuerlich abgezogen.

Je nach Familienstand, steuerlichen Rahmenbedingungen und Wohnort variieren hier die Maximalbeträge. Ein Abzug der Zusatzversicherungsprämie oder ein direkter Abzug der Prämie der Krankenkasse sind hierbei nicht zulässig.

Die gezahlten Beiträge, die direkt in die Unfallversicherung gehen, zählen als Vorsorgeaufwendung. So können diese Kosten für die Unfallversicherung einfach als Vorsorgeaufwand steuerlich abgezogen werden. Beachten Sie die geltenden Höchstbeträge – nur nicht ausgeschöpfte Anteile sind noch abziehbar.

Prämien, die für eine Lebensversicherung (Säule 3b) bezahlt sind, können indirekt über den Pauschalabzug steuerlich abgezogen werden. Auch hier dürfen die zulässigen Maximalbeträge nicht überschritten werden.

6. Ausbildungs- und Weiterbildungskosten

Aus- und Weiterbildungskosten können bei der Steuer geltend gemacht werden. Der Maximalbetrag für Weiterbildungen darf 12’000 Franken nicht überschreiten. Hier muss allerdings beachtet werden, dass Ausbildungskosten wie die Kosten für ein Erststudium oder eine Lehre nicht erstattet werden. Wenn Sie Ihre Steuererklärung ausfüllen lassen, wird sichergestellt, dass Ihre Weiterbildungskosten korrekt berücksichtigt und alle geltenden Abzugsgrenzen eingehalten werden.

7. Auswärtige Verpflegung

Verpflegungskosten, die berufsbedingt sind, können ebenfalls geltend gemacht werden. Steuerlich abgezogen werden in der Regel Verpflegungskosten für die Arbeit. Wenn das Essen zu Hause möglich gewesen wäre, dürfen Kosten für auswärtige Verpflegung nicht abgezogen werden. Dabei spielt vor allem die Entfernung von Arbeitsstätte und Wohnsitz eine grosse Rolle.

Hauptmahlzeiten werden als Pauschalbeträge von je 15 Franken, oder als verbilligte Mahlzeit vom Arbeitgeber mit 7.50 Franken berechnet. Verpflegungskosten werden nur anerkannt, wenn alle Voraussetzungen erfüllt sind. Andernfalls lehnt das Steueramt den Abzug ab. Hier ist es wichtig, dass Sie, bevor Sie Ihre Steuererklärung ausfüllen lassen, einen Steuerprofi drüberschauen lassen.

8. Heilungskosten, Unfallkosten und Krankheitskosten

Krankheitskosten, die Sie aus Ihrem eigenen Portemonnaie zahlen, dürfen bei der Steuer geltend gemacht werden.

Hier gilt, die Ausgaben dafür müssen den festgelegten Prozentsatz des Nettoeinkommens überschreiten (als Beispiel 5 Prozent), damit sie abzugsfähig sind.

Für die Gesundheitskosten, die abgezogen werden sollen, ist es wichtig, dass diese medizinisch nachgewiesen werden können. Zu den Gesundheitskosten zählen anerkannte Naturheilpraktiker, medizinisch notwendige Transportwege, aber auch die rezeptpflichtige Brille.

Ihr Steuerberater gibt Ihnen eine Auskunft, welche Maximalbeträge für Heilungs- oder Krankheitskosten in der Schweiz aktuell sind.

9. Kreditzinsen und Schulden

Bei Bankkrediten, die aufgenommen wurden, können die Schuldzinsen, die angefallen sind, von der Einkommenssteuer abgerechnet wird. Diese abzugsfähigen Schuldzinsen können durch private Darlehen, Hypotheken oder privater Darlehen entstanden sein.

Es werden jedoch nur die anfallenden Zinsen, nicht die Rückzahlung von Darlehensbeiträgen geltend gemacht. Wird ein Auto finanziert, können die angehäuften Darlehenszinsen verrechnet werden. Ein Leasingvertrag ist nicht abzugsfähig und darf so nicht eingereicht werden.

10. Zweiverdienerabzug – Beide Ehepartner sind erwerbstätig

Sind beide Ehepartner erwerbstätig und gehen arbeiten, können Sonderbezüge steuerlich geltend gemacht werden. Je nach Kanton gibt es festgelegte Maximalbeträge, die beachtet werden müssen. Der Maximalbetrag bei der Bundessteuer beläuft sich auf 13’400 Franken.

11. Kosten für Kinderbetreuung

Die Fremdbetreuungskosten von Kindern können ebenfalls bei der Steuer geltend gemacht werden. Dazu zählen die Kosten für Tagesmütter und Kinderkrippen, die steuerlich abgezogen werden können. Festgelegte Maximalbeträge dürfen dabei nicht überschritten werden. Wenn Sie Ihre Steuererklärung ausfüllen lassen, stellen Sie sicher, dass diese Ausgaben korrekt erfasst und optimal berücksichtigt werden.

12. Sozialabzug bei minderjährigen Kindern

Bei der direkten Bundessteuer können je Kind 6500 Franken Sozialabzug geltend gemacht werden. Je nach Wohnort sind auch gesonderte Pauschalbeträge oder höhere Abzüge möglich.

13. Kindes- und Ehegattenunterhalt

Unterhaltszahlungen und Kosten für Alimente können bei der Steuer geltend gemacht werden. Ehegatten- und Kindesunterhaltszahlungen können ebenfalls abgezogen werden.

14. Bankzinsen und Sparzinsen

Auf dem Guthabenkonto erwirtschaftete Zinsen können bei der Steuer geltend gemacht werden. Bei Abzug der Sparzinsen dürfen maximal 1700 Franken nicht überschritten werden.

15. Verrechnungssteuern für Zinsen

Die für das Bankguthaben eingezahlte Verrechnungssteuer kann steuerlich geltend gemacht werden. Werden Zinsen auf einem Guthabenkonto gutgeschrieben, entspricht der Betrag nur 65 Prozent der tatsächlich erwirtschafteten Zinsen – die übrigen 35 Prozent werden von der Bank direkt an die Steuerverwaltung abgeführt.

Geben Sie Ihre Guthabenkonten in der Steuererklärung korrekt an, können Sie sich die Verrechnungssteuer zurückerstatten lassen. Wenn Sie Ihre Steuererklärung ausfüllen lassen, stellen Sie sicher, dass auch diese Details fachgerecht erfasst werden. Bei der genauen Verbuchung der Verrechnungssteuer müssen zudem weitere Transaktionen und geltende Betragsgrenzen berücksichtigt werden. Sind Sie sich hier nicht sicher, fragen Sie Ihren Steuerberater.

16. Spenden an Institutionen und Organisationen

Spenden, die an Organisationen und Institutionen, die gemeinnützig handeln gehen, können bei der Steuer geltend gemacht werden.

Unter Einhaltung bestimmter Vorgaben dürfen getätigte Spenden an öffentliche und ausschliesslich gemeinnützige Organisationen steuerlich angegeben werden. Welche Beträge für Spenden an gemeinnützige Organisationen gültig sind, ist vom Steuerberater oder von der zuständigen Steuerbehörde in Erfahrung zu bringen.

17. Spendenbeiträge an politische Parteien

Mitgliederbeiträge oder auch Spenden an politische Parteien können geltend gemacht werden. Seit 2011 dürfen Privatpersonen in allen Kantonen ihre an politische Parteien bezahlten Mitgliederbeiträge steuerlich abziehen.

Ein Betrag von 10’000 Franken, der abzugsfähig ist, wurde für die direkte Bundessteuer dabei festgelegt. Einzelne Kantone können natürlich eigene Maximalbeträge selbst festlegen.

18. Behinderungsbedingte Mehrkosten

Behinderungsbedingte Kosten sind von der Steuer abzusetzen. Anders als bei Unfall- und Krankheitskosten können behinderungsbedingte Mehrkosten in der Regel in vollem Umfang absetzbar. Die Person muss jedoch als behinderte Person anerkannt werden, damit dieser Abzug genutzt werden kann. Dabei zählen Sehhilfen, Kontaktlinsen oder Brillen nicht dazu.

Behinderte Personen sind in dem Fall Bezüger von Hilflosen Entschädigung oder IV-Leistungen. Dabei sind die behinderungsbedingten Mehrkosten nur abzugsfähig, die selbst finanziert werden. Also nur Kosten, die nicht durch Hilfswerke oder Versicherungen abgedeckt sind.

19. Homeoffice Kosten / Privates Büro absetzen

Die Kosten für das Büro können geltend gemacht werden. Für den Kostenabzug für das eigene Büro gibt es recht strenge Vorgaben, die unbedingt eingehalten werden müssen. Dabei sollte das Arbeitszimmer in regelmässiger Benutzung und für die Arbeit im Homeoffice erstellt sein.

Es gilt der Richtwert von 40 Prozent eines Vollzeitpensums (oft sogar mehr). Der Arbeitgeber darf kein geeignetes Büro bereitstellen können. Ausserdem muss das Arbeitszimmer ausschliesslich für berufliche Zwecke genutzt werden. Nur wenn diese drei Bedingungen erfüllt werden, lassen sich anteilige Kosten für das Büro von der Einkommensteuer abziehen.

Die Steuererklärung dient als Selbstdeklaration. Wer notwendige Auslagen für seine Tätigkeit im Homeoffice hat, kann diese auch geltend machen; im schlechtesten Fall wird dieser Abzug am Ende nicht gewährt. Jede Ausgabe sollte trotzdem sorgfältig dokumentiert werden, um genau belegen zu können, was von der Einkommensteuer abgezogen werden darf.

Tipp: Gehen Sie mit Ihrem Steuerberater möglichst alle Punkte noch einmal durch – oder lassen Sie gleich Ihre Steuererklärung ausfüllen lassen, um eine optimale Lösung zu erzielen und möglichst viel abzusetzen.

Steuererklärung-Service für alle

Steuererklärung für Ehepaare

Ehepaare in der Schweiz haben die Möglichkeit, ihre Steuererklärung gemeinsam abzugeben. Dies kann dazu beitragen, Steuern zu sparen und die Verwaltung zu vereinfachen.

Die gemeinsame Steuererklärung ermöglicht es Ehepaaren, ihre Einkünfte und Ausgaben zusammenzufassen und gemeinsam zu versteuern. Dies kann dazu beitragen, dass sie in eine niedrigere Steuerklasse fallen und somit weniger Steuern zahlen müssen.

Um eine gemeinsame Steuererklärung abgeben zu können, müssen Ehepaare einige Voraussetzungen erfüllen. Zunächst müssen sie verheiratet sein und in der Schweiz wohnhaft sein. Auch müssen beide Partner Steuerpflichtige sein und über eine eigene Steuernummer verfügen.

Die gemeinsame Steuererklärung kann entweder elektronisch oder auf Papier eingereicht werden. Es empfiehlt sich jedoch auch hier, die Steuererklärung für Ehepaare von unseren Experten ausfüllen zu lassen.

Steuererkärung ausfüllen lassen für Privatpersonen

Eine Steuerberatung für Privatpersonen kann sehr hilfreich sein, wenn es darum geht, die eigenen Finanzen zu optimieren und Steuern zu sparen. Ein Steuerberater kann individuell auf die Bedürfnisse und finanziellen Verhältnisse einer Privatperson eingehen und passende Lösungen und Strategien entwickeln.

Durch eine professionelle Steuerberatung lässt sich oft erhebliches Steuerpotential entdecken und nutzen. Dabei kann ein Steuerberater beispielsweise bei der Erstellung von Steuererklärungen, der Prüfung von Steuerbescheiden oder der Beratung bei Geldanlagefragen unterstützen.

Auch wenn es immer ratsam ist, frühzeitig eine Steuerberatung in Anspruch zu nehmen, kann ein Steuerberater auch bei bereits entstandenen Steuerschulden oder bei der Klärung von Steuerstrafverfahren helfen.

Insgesamt bietet eine Steuerberatung für Privatpersonen eine umfassende Unterstützung bei allen finanziellen und steuerlichen Belangen. Durch die Zusammenarbeit mit einem erfahrenen Steuerberater lassen sich Risiken minimieren und Steuern sparen.

Steuererklärung-Service für Selbstständige

Eine Steuerberatung für Selbstständige ist besonders wichtig, da die steuerlichen Regelungen für Selbstständige oft komplexer sind als für Angestellte. Ein Steuerberater kann Selbstständigen dabei helfen, ihre Finanzen und ihre steuerlichen Verpflichtungen im Griff zu behalten und das Steuerpotential ihres Unternehmens voll auszuschöpfen.

Ein Steuerberater für Selbstständige kann beispielsweise bei der Erstellung von Steuererklärungen, der Buchhaltung und dem Jahresabschluss unterstützen. Er kann auch bei der Wahl der geeigneten Rechtsform und der Gestaltung von Geschäftsverträgen beraten. Auch bei Fragen zur Umsatzsteuer, zu Sonderabschreibungen oder zu anderen steuerlichen Themen kann ein Steuerberater für Selbstständige weiterhelfen.

Insgesamt bietet eine Steuerberatung für Selbstständige eine wertvolle Unterstützung bei allen steuerlichen Belangen rund um das eigene Unternehmen. Durch die Zusammenarbeit mit einem erfahrenen Steuerberater lassen sich Risiken minimieren und Steuern sparen.

FAQ – Häufig gestellte Fragen

Können Kosten für Weiterbildung absetzten werden?

Ja. Kosten, die für eine Weiterbildung entstehen, welche berufsorientierend sind und selber bezahlt worden sind, können bis zu einem Betrag von CHF 12’000.- jährlich von den Steuern geltend gemacht werden.

Wann endet die Abgabefrist der Steuererklärung?

Bis Ende März sollte die Steuererklärung eingereicht werden. Damit es zu keiner Stress-Situation kommt, verlängern wir automatisch die Abgabefrist bei den jeweiligen Steuerämtern. So können wir in Ruhe Ihre Steuererklärung ausfüllen.

Ab welcher Höhe muss ich mein Vermögen deklarieren?

Das Vermögen muss immer deklariert werden, unabhängig von der Höhe.

Welche Unterlagen werden benötigt für das Ausfüllen lassen der Steuererklärung?

Anhand unserer Checkliste kannst du nachsehen, welche Unterlagen zum Ausfüllen lassen der Steuererklärung benötigt wird.

Wie funktioniert das Steuererklärung-Servcie?

Ziemlich einfach. Sie geben uns Ihre Angaben an, senden uns alle Unterlagen zu. Anschliessend kümmern wir uns um den Rest. Sobald die Steuererklärung fertig ist, werden Sie kontaktiert und die fertige Steuererklärung wird Ihnen per Post zugeschickt.

Wie lange wird es dauern, bis meine Steuererklärung fertig ist?

Sobald alle Unterlagen vollständig vorliegen, benötigen wir für die fertige Steuererklärung etwa 10 bis 14 Tage.

Die Steuererklärung ausfüllen lassen: Das sind die Vorteile

Jedes Jahr kommt es wieder dazu: Die Steuererklärung muss ausfüllt werden. Manch einer verirrt sich bei den vielen auszufüllenden Seiten, weshalb es am besten ist, einen Fachmann zu beauftragen!

Für unsere Cicero-zertifiziert Experten ist diese Aufgabe absolute Routine. Dank der ständigen Weiterbildung sind wir in der Lage, Ihre Steuererklärung bestmöglich auszufüllen und können alle Ihre Fragen beantworten.

Unser Angebot bietet Ihnen auch viele Vorteile, die wir uns gemeinsam ansehen wollen:

-

Steuerersparnis

Dank der Arbeit unserer Experten, die immer auf dem neuesten Stand sind, können Sie bei Ihrer Steuerrechnung Geld sparen – vor allem dann, wenn Sie mehrere verschiedene Abzüge geltend machen können. Wenn Sie Ihre Steuererklärung ausfüllen lassen, unterstützen wir Sie dabei, alle Abzüge Schritt für Schritt korrekt zu beantragen.

-

Vorteile für Familien

Unser Service ist ebenfalls ideal für Familien, da Ehepaare Zugang zu Familien-Rabatten auf unsere Dienstleistungen von bis zu 70% für das Ausfüllen der Steuererklärung.

Zögern Sie nicht und fragen Sie kostenlos an!

Viele Menschen denken, dass ein Steuerberater sehr teuer ist – doch das stimmt nicht!

Schon ab CHF 35.– haben Sie die Möglichkeit, Ihre Steuererklärung ausfüllen lassen – professionell durch einen unserer erfahrenen Berater.

Zudem profitieren Sie von einer umfassenden Dienstleistung, die Ihnen viel Zeit und Aufwand erspart. Wenn Sie unseren Service nutzen, kommen Sie in den Genuss zahlreicher exklusiver Vorteile:

- Laufende Anpassung an aktuelle gesetzliche Vorgaben

- Einhaltung aller relevanten Fristen

- Steuerberatung mit praktischem Abhol- und Bringservice

- Maximale Berücksichtigung sämtlicher Abzüge

Unser Service ist für jeden geeignet

Unsere Steuerexperten helfen Ihnen beim Ausfüllen und Einreichen Ihrer Steuererklärung – ideal, wenn Sie Ihre Steuererklärung ausfüllen lassen möchten. Egal ob Sie Arbeitnehmer, Immobilienbesitzer oder selbstständig erwerbend sind – wir unterstützen Sie professionell!

Dank des Service von steuermacher.ch erhalten Sie nicht nur eine einfache Zusammenstellung Ihrer Steuererklärung, sondern profitieren gleichzeitig von einer fundierten Steuerberatung.

Ein kompletter und sorgloser Service für Ihre Steuererklärung

Einer der besten Aspekte unseres Dienstes ist zweifellos die Tatsache, dass Sie keinerlei Arbeit haben werden! Sie brauchen uns nur Ihre Unterlagen zur Zusammenstellung zu übergeben – den Rest erledigen unsere Berater. Wenn Sie Ihre Steuererklärung ausfüllen lassen, sparen Sie nicht nur Zeit, sondern profitieren auch von maximalen Abzügen.

Wenn Sie viel zu tun haben, können Sie zudem unseren Abhol- und Lieferservice für Ihre persönliche Kopie der Steuererklärung durch einen erfahrenen Ansprechpartner nutzen.

Ausfüllen, optimieren und einreichen lassen – schon ab 35 Franken!

Unsere kompetenten Steuer- und Finanzdienstleister in Ihrem Wohnkanton verfügen über langjährige Praxiserfahrung und einen hohen Ausbildungsgrad. Ihre Steuererklärung wird korrekt und konsequent ausgefüllt. Auch die Einreichung bei der zuständigen Steuerbehörde übernehmen wir für Sie – ganz bequem, wenn Sie Ihre Steuererklärung ausfüllen lassen möchten.

In der Regel erhalten Sie Ihre vollständig ausgefüllte und optimierte Steuererklärung innerhalb von 14 Tagen. Diesen kompetenten Full Service erhalten Sie bereits ab CHF 35.

Professioneller Steuerberater-Service

Nur wer das geltende Steuerrecht kennt, kann eine gute Steuerberatung gewährleisten. Eine professionelle Steuerberatung ist für Selbstständige und Privatpersonen besonders wertvoll.

Beim Ausfüllen der Steuererklärung gibt es mehrere Alternativen. Die Steuerlast kann optimal gesenkt werden, indem alle zulässigen Abzüge genutzt werden. Um das bestmögliche Ergebnis zu erzielen, sollten Sie Ihre Steuererklärung ausfüllen lassen – unsere Experten ermitteln alle steuerlich relevanten Angaben und berücksichtigen diese vollständig.

Steuererklärung 2024 richtig und fristgerecht ausfüllen lassen

Je besser Ihre Aufzeichnungen vorbereitet sind, desto effektiver können unsere Steuerberater mit Optimierungsmöglichkeiten und der korrekten Erstellung Ihrer Steuererklärung umgehen. Unsere Steuerberater können die Einkommensteuererklärung am besten bearbeiten, wenn Sie uns die Unterlagen so gründlich und gut organisiert wie möglich zur Verfügung stellen.

Unser Steuererklärungsservice macht es Ihnen leicht, Ihre Steuererklärung pünktlich abzugeben. Unsere qualifizierten Steuerexperten bearbeiten die gesamte Einkommensteuererklärung 2024 und sorgen dafür, dass sie pünktlich beim Steueramt eintrifft.

Sparen Sie Zeit, denn Sie können sich darauf verlassen, dass Ihre Steuererklärung sorgfältig erstellt, mit Ihnen besprochen und pünktlich an das zuständige Steueramt geschickt wird.

Geringere Kosten für die Abgabe der Steuererklärung 2024

Selbst bei einem komplexen Steuerfall bleiben unsere Preise gleich. Machen Sie sich also keine Sorgen – wenn Sie Ihre Steuererklärung ausfüllen lassen, erfahren Sie den genauen Preis bereits im Voraus. Nehmen Sie einfach Kontakt mit uns auf!

Professionelle Steuer- und Finanzberatung aus einer Hand

Unsere Steuerberater haben Zugang zu modernster Steuersoftware, die eine korrekte und gesetzeskonforme Erstellung Ihrer Steuererklärung gewährleistet. Unsere Finanzprofis sind Cicero-zertifiziert.

Von der Abholung und Zustellung der Dokumente über die fachkundige Erstellung der Steuererklärung bis hin zur Finanzberatung mit echtem Mehrwert bemühen sich unsere Berater, Ihnen die Abgabe Ihrer Steuererklärung so einfach und angenehm wie möglich zu machen.

Steuererklärung für Ehepaare und Familien

Tipps für eine optimale Steuergestaltung

Steuererklärung für Ehepaare

Für Ehepaare und Familien bringt die Steuererklärung oft einige Herausforderungen mit sich. Auf unserer Website erfahren Sie alles Wichtige rund um die Steuererklärung für Ehepaare und Familien in der Schweiz. Wenn Sie Ihre Steuererklärung ausfüllen lassen, profitieren Sie von hilfreichen Tipps zur optimalen Steuergestaltung – so minimieren Sie Ihre Steuerlast und nutzen alle möglichen Vorteile.

Wahl der Veranlagungsart

Ehepaare in der Schweiz haben die Wahl zwischen der gemeinsamen und der getrennten Veranlagung.

Die gemeinsame Veranlagung kann vorteilhaft sein, wenn die Einkommensunterschiede zwischen den Partnern gross sind, da die Einkommen zusammengerechnet und dann geteilt werden.

Bei der getrennten Veranlagung hingegen werden die Einkommen separat versteuert. Die Wahl der Veranlagungsart sollte gut überlegt sein und sich nach den individuellen finanziellen Gegebenheiten richten.

Kinderabzüge und -zulagen

Familien in der Schweiz können von Kinderabzügen und -zulagen profitieren. Kinderabzüge mindern das zu versteuernde Einkommen und können die Steuerlast erheblich senken.

Zulagen hingegen sind finanzielle Unterstützungen für Familien, die je nach Kanton unterschiedlich ausfallen können. Informieren Sie sich über die aktuellen Regelungen in Ihrem Kanton – oder lassen Sie direkt Ihre Steuererklärung ausfüllen lassen, um keine Familienvorteile zu verpassen.

Absetzbare Ausgaben und Kosten

In der Schweiz können verschiedene Ausgaben von der Steuer abgesetzt werden. Dazu gehören beispielsweise:

- Berufsauslagen

Kosten, die im Zusammenhang mit deiner beruflichen Tätigkeit entstehen, können absetzbar sein. - Kinderbetreuungskosten

Aufwendungen für Kinderbetreuung können in vielen Kantonen von der Steuer abgezogen werden. - Krankheitskosten

Medizinische Ausgaben können steuermindernd sein, wenn sie nicht von der Krankenkasse übernommen werden.

Gemeinsame oder separate Steuererklärung?

In der Schweiz haben Ehepaare die Wahl, ob sie eine gemeinsame oder separate Steuererklärung abgeben möchten. Die gemeinsame Steuererklärung kann sich lohnen, da die Einkommen zusammengezählt werden – insbesondere dann, wenn ein Partner deutlich weniger verdient als der andere. Wenn Sie Ihre Steuererklärung ausfüllen lassen, kann ein Experte gezielt prüfen, welche Variante für Sie steuerlich am vorteilhaftesten ist

Steuerklassenwahl

Die Wahl der richtigen Steuerklasse kann sich auf die Höhe der Steuerlast auswirken. In der Schweiz gibt es verschiedene Steuerklassen, die je nach Einkommen und Familiensituation gewählt werden können. Informiere dich über die verschiedenen Optionen und lasse dich gegebenenfalls von einem Steuerexperten beraten.

Fristen und Abgabetermin

Achte darauf, die Steuererklärung rechtzeitig abzugeben. Die Fristen können je nach Kanton unterschiedlich sein. Informiere dich über den Abgabetermin und stelle sicher, dass alle erforderlichen Unterlagen rechtzeitig vorliegen.

Die Steuererklärung für Ehepaare und Familien kann komplex sein, bietet aber auch vielfältige Möglichkeiten zur Steueroptimierung.

Durch kluge Entscheidungen bei der Veranlagung, die Nutzung von Kinderabzügen und -zulagen, das Ausnutzen absetzbarer Ausgaben sowie die Wahl der passenden Steuerklasse kannst du die Steuerlast minimieren.

Informiere dich frühzeitig über die steuerlichen Regelungen in Ihrem Kanton und nutze, wie bereits erwähnt, gegebenenfalls professionelle Beratung, um das Beste aus deiner Steuererklärung herauszuholen und finanzielle Vorteile zu nutzen.

Steuererklärung für Einzelpersonen

Professionelle Unterstützung bei Ihrer Steuererklärung

Das Ausfüllen der Steuererklärung ist oft komplex und zeitaufwendig, besonders wenn es um die Maximierung von Steuervorteilen geht. Bei Steuermacher.ch verstehen wir, dass Ihre Zeit wertvoll ist, und bieten Ihnen daher unsere professionelle Unterstützung an.

Die Herausforderungen der Steuererklärung für Einzelpersonen

Das Einreichen einer Steuererklärung als Einzelperson erfordert eine genaue und vollständige Erfassung aller Einkünfte und Abzüge. Es ist entscheidend, die Fristen einzuhalten, um Verzugszinsen und Strafen zu vermeiden. Zudem gibt es zahlreiche Möglichkeiten, wie Sie Ihre Steuerlast durch unterschiedliche Abzüge optimieren können – von Berufsauslagen über Weiterbildungskosten bis hin zu Krankheitskosten. Allerdings sind sich viele dieser Möglichkeiten nicht bewusst oder unsicher, wie sie diese korrekt anwenden – hier kann es sinnvoll sein, die Steuererklärung ausfüllen lassen, um keine Abzüge zu verpassen.

Unser Prozess zur Erleichterung Ihrer Steuerlast

Unser Ansatz bei Steuermacher.ch ist darauf ausgerichtet, den Prozess der Steuererklärung ausfüllen lassen für Sie so einfach und effizient wie möglich zu gestalten. Zunächst nehmen Sie über unser Online-Formular Kontakt mit uns auf. Anschliessend erhalten Sie eine persönliche Beratung von unseren Steuerexperten, die Ihre individuelle Situation genau analysieren. Nachdem Sie uns alle notwendigen Unterlagen zur Verfügung gestellt haben, beginnen unsere Experten damit, Ihre Steuererklärung ausfüllen lassen – sorgfältig, korrekt und auf Ihre finanzielle Situation optimiert. Nachdem Sie die Möglichkeit hatten, die erstellte Erklärung zu überprüfen, kümmern wir uns um die fristgerechte Einreichung bei der Steuerbehörde.

Worauf sollten Einzelpersonen achten?

- Genauigkeit der Angaben:

Es ist wichtig, dass alle Einkünfte und Abzüge korrekt und vollständig erfasst werden. - Fristen einhalten:

Die fristgerechte Einreichung der Steuererklärung ist entscheidend, um Verzugszinsen und Strafen zu vermeiden. - Optimierung der Abzüge:

Wenn Sie Ihre Steuererklärung ausfüllen lassen ist, folgendes wichtig – viele sind sich nicht bewusst über alle möglichen Abzüge, die sie geltend machen können. Dazu gehören z. B. Berufsauslagen, Weiterbildungskosten oder Krankheitskosten.

Wie läuft der Prozess ab?

- Erstkontakt:

Nehmen Sie unkompliziert über unser Online-Formular Kontakt auf. - Persönliche Beratung:

Unsere Steuerexperten setzen sich mit Ihnen in Verbindung, um Ihre individuelle Situation zu besprechen. - Dokumentensammlung:

Sie stellen uns alle notwendigen Unterlagen zur Verfügung. - Erstellung der Steuererklärung:

Unsere Experten erstellen Ihre Steuererklärung effizient und präzise. - Überprüfung und Einreichung:

Nach Ihrer Überprüfung reichen wir die Steuererklärung fristgerecht bei der Steuerbehörde ein.

Steuererklärung für Selbständige

Tipps zur Abgabe

Für Selbständige stellt die Steuererklärung jedoch oft eine besondere Herausforderung dar. In diesem ausführlichen Blogbeitrag erfahren Sie alles Wichtige rund um die Steuererklärung für Selbständige in der Schweiz.

Wir geben Ihnen wertvolle Tipps und Ratschläge, wie Sie Ihre Steuererklärung erfolgreich und rechtzeitig abgeben und gleichzeitig alle möglichen Steuervorteile nutzen können.

Trennung von Geschäfts- und Privatfinanzen

Eine der wichtigsten Grundlagen für Selbständige ist die klare Trennung von Geschäfts- und Privatfinanzen. Halten Sie genaue Aufzeichnungen über alle geschäftlichen Einnahmen und Ausgaben. Verwenden Sie separate Bankkonten und Kreditkarten für geschäftliche Transaktionen, um eine lückenlose Dokumentation zu gewährleisten.

Buchführung und Dokumentation

Eine ordnungsgemässe Buchführung ist unerlässlich, um Ihre geschäftlichen Aktivitäten nachvollziehbar zu dokumentieren. Nutzen Sie moderne Buchhaltungssoftware, um den Überblick über Einnahmen, Ausgaben, Rechnungen und Belege zu behalten. Gut geführte Bücher erleichtern nicht nur die Steuererklärung – insbesondere, wenn Sie die Steuererklärung ausfüllen lassen –, sondern verschaffen Ihnen auch eine klare Übersicht über Ihre finanzielle Situation.

Absetzbare Ausgaben und Kosten

Es können verschiedene Ausgaben von der Steuer abgesetzt werden. Dazu gehören beispielsweise:

- Büromaterial und Büroausstattung:

Kosten für Büromaterialien, Möbel und technische Geräte können abgesetzt werden. - Miete und Nebenkosten:

Wenn Sie ein Homeoffice nutzen oder Geschäftsräume mieten, können diese Kosten steuermindernd sein. - Fortbildungen und Weiterbildungen:

Aufwendungen für berufliche Fortbildungen und Weiterbildungen können von der Steuer abgesetzt werden.

Sozialversicherungsbeiträge

Selbständige sind selbst für ihre Sozialversicherungsbeiträge verantwortlich. Achte darauf, regelmässig Beiträge für die AHV/IV/EU und die berufliche Vorsorge (BVG) zu leisten. Diese Beiträge sind steuerlich absetzbar und dienen gleichzeitig Ihrer finanziellen Absicherung.

Vorauszahlungen und Fristen

Selbständige müssen in der Regel vierteljährlich Vorauszahlungen auf die Einkommens- und Gewinnsteuer leisten. Achte darauf, die Fristen für diese Vorauszahlungen einzuhalten, um Strafzinsen zu vermeiden. Informiere dich übrigens über die aktuellen Steuersätze und Fristen in Ihrem Kanton.

Professionelle Unterstützung

Die Steuererklärung als Selbständiger kann komplex sein. Wenn du unsicher bist oder komplexe steuerliche Situationen hast, kann es sinnvoll sein, professionelle Unterstützung durch einen Steuerberater in Anspruch zu nehmen. Ein Experte kann dir helfen, alle möglichen Steuervorteile zu nutzen und deine Steuererklärung korrekt und pünktlich abzugeben.

Die Besteuerung von Selbstständigen in der Schweiz folgt einem spezifischen Steuersystem, das auf verschiedenen Faktoren basiert. Selbstständige, die in der Schweiz tätig sind, haben besondere Steuerverpflichtungen und Abgaben, die sie beachten müssen.

Wenn Sie Ihre Steuererklärung richtig ausfüllen lassen, stellen Sie sicher, dass alle relevanten Vorschriften korrekt berücksichtigt werden. Hier sind einige wichtige Informationen zur Selbstständigen-Steuer.

Steuerpflicht

Selbstständige in der Schweiz sind steuerpflichtig und müssen Einkommenssteuern sowie allfällige Gewinnsteuern auf ihren Geschäftsgewinn zahlen. Die genaue Höhe der Steuern hängt von verschiedenen Faktoren ab, darunter das Einkommen, die Art des Geschäfts und der Standort.

Einzelunternehmen vs. Gesellschaft

Selbstständige können als Einzelunternehmer oder als Teil einer Gesellschaft (z. B. GmbH oder AG) tätig sein. Die Steuerpflicht und -behandlung können je nach Rechtsform unterschiedlich ausfallen. Wenn Sie Ihre Steuererklärung ausfüllen lassen, profitieren Sie davon, dass diese Unterschiede fachgerecht berücksichtigt werden.

Steuersatz

Die Einkommens- und Gewinnsteuersätze variieren von Kanton zu Kanton in der Schweiz. Jeder Kanton legt seine eigenen Steuersätze fest, was zu regionalen Unterschieden führen kann. Einige Kantone haben niedrigere Steuersätze, die selbstständige Unternehmer anziehen sollen.

Sozialversicherungs-beiträge

Selbstständige sind in der Schweiz verpflichtet, Sozialversicherungsbeiträge zu zahlen, um ihre soziale Absicherung sicherzustellen. Dies umfasst Renten-, Kranken-, Unfall- und Arbeitslosenversicherung. Wenn Sie Ihre Steuererklärung ausfüllen lassen, achten unsere Experten darauf, dass auch diese Beiträge korrekt erfasst und steuerlich berücksichtigt werden.

AHV-Beiträge

Die Alters- und Hinterlassenenversicherung (AHV) ist obligatorisch und stellt sicher, dass Selbstständige im Ruhestand eine Rentenleistung erhalten. Die AHV-Beiträge werden regelmässig auf Grundlage des Einkommens berechnet.

Steuerliche Abzüge

Selbstständige können verschiedene Ausgaben und Aufwendungen von ihrem Einkommen abziehen, um ihre steuerliche Belastung zu reduzieren. Dazu gehören Geschäftsausgaben wie Büromaterial, Miete, Versicherungen und Fahrzeugkosten.

Mehrwertsteuer (MWST)

Selbstständige, die mehrwertsteuerpflichtige Dienstleistungen oder Produkte anbieten, müssen sich beim Bundesamt für Mehrwertsteuer registrieren und die Mehrwertsteuer abführen. Dies betrifft insbesondere Unternehmen mit einem Jahresumsatz über einer bestimmten Schwelle.

Vorauszahlungen

Selbstständige müssen in der Regel vierteljährlich geschätzte Steuervorauszahlungen leisten, um ihre Steuerpflicht über das Jahr hinweg zu erfüllen. Wenn Sie Ihre Steuererklärung ausfüllen lassen, kann die korrekte Höhe dieser Vorauszahlungen professionell berechnet und berücksichtigt werden.

Steuererklärung

Selbstständige müssen eine jährliche Steuererklärung einreichen, in der sie ihr Einkommen, ihre Ausgaben und ihre geschätzten Steuern angeben. Die Steuererklärung kann je nach Kanton elektronisch oder auf dem Papier eingereicht werden.

Steuerberatung

Aufgrund der komplexen Natur der selbstständigen Steuer in der Schweiz ist es ratsam, einen Steuerberater oder eine Steuerberaterin zu konsultieren, um sicherzustellen, dass alle steuerlichen Pflichten erfüllt werden und keine Abzüge oder Vorteile übersehen werden.